2022年度中国铝模板行业前景展望与2021年度调研报告

引言:2021年,是铝模板行业发展极不平凡的一年。铝模板市场经历跌宕起伏,先热后冷,爬坡过坎,遭遇了整体需求缓和、利润空间微薄、回款日益艰难、供给竞争激烈四方面的巨大压力。

宏观来看,受铝锭价格大幅攀升等影响,大多数铝模板企业选择了理性观望,适度小幅扩张。一方面,国内某大型铝模板企业持有铝模板部分抛售回炉、批次退场,供给端释放出近千万平米的市场;另一方面,国内少数已上市和计划上市的企业,因经营业绩指标要求,仍保持20~30%的增幅拓张;铝模行业新加入企业数量较少,以中等规模占比较高;同时,有10余家中小型铝模企业退出市场,将持有铝模板回炉或转让。

一、行业背景与现状

(一)房地产市场先扬后抑,全链降温

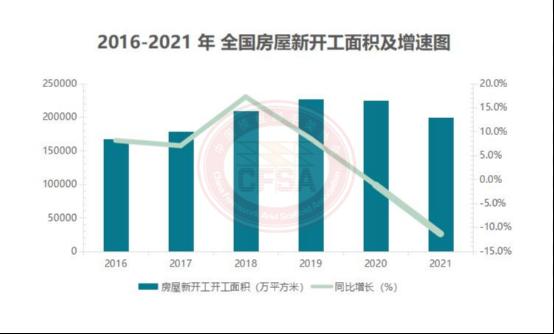

整体上看,2021年,房地产市场遇冷趋势明显。全国商品房销售面积179433万平方米,同比增长1.9%。房屋新开工面积198895万平方米,下降11.4%。全国新房销售规模同比增速、房地产开发投资增速、土地成交规模均创近年来新低。(国家统计局)

细分来看,半年时间内,房地产各项数据从历史高位突然失速下降到低位,节奏失衡成为2021年市场最显著的特点。6月,全国商品房销售面积约2.2亿平方米,创5年来单月历史销售最高水平,7月,销售月增长同比转负,至11月销售月规模创5年来同期最低。

轨迹相似的还有,不到半年,土地市场经历了从抢地到史无前例的大面积流拍。成交率由高达95%,溢价较高;下降到成交率69%,并大面积流拍。房地产投资、住宅销售等其它各项房地产指标因应雷同。

在“三道红线”、“房贷两集中”等监管指引下,房地产降杠杆压力日益增大。在关键的6月转折点,从中央到地方相继出台包括金融监管、限售政策等系列措施,各地调控举措共超过286次。一方面,管住钱,盯住人,严防信贷资金违规流入房地产;另一方面,人才购房,延长社保,法拍房等门槛提升,各地限售因城施策加码;同时,房产税舆论,二手房指导价,限售年限等多项政策叠加实施,市场开始出现快速降温。

房地产销售急转直下,多家房企陷入流动性困难,金融机构信心受损,房地产开发总量和节奏形成较大冲击。贷款融资收紧,销售回款疲软,导致房企经营信用违约频发。

(二)铝模板规模首次峰值调整,发展进入崭新阶段

房地产需求端的调整迅速传导到铝模板市场,2021年1-6月,铝模板行业景气指数较高,市场供需两旺;7-9月市场开始下滑,很快呈现疲软趋势。

受需求不足和成本上升的双重挤压,铝模板逐步告别了过去的高扩张、高杠杆、先建工厂、再争市场的发展模式。理性观望、保持规模、精细管理是当前铝模板行业的主流特征。

2021年,受市场低迷和铝锭价格高位影响,陆续有十几家铝模板企业择机退出行业,铝锭价格1.4万左右进场,铝锭价格1.6~2万元左右退场,完成了铝模板投资小的周期循环。

截止到2021年底,全国铝合金模板市场保有量约7950万㎡(含非标模板),增减相抵,第一次出现峰值回落。据中国有色金属工业协会统计,2021年全国建筑模板型材产量55万吨,增幅-52%。折合铝模板翻新置换+新增约2080万平方米。全国铝合金模板设备加工、研发设计、生产加工、租赁承包企业共约860余家。总的来看,多重压力的叠加,大型规模企业的调整,铝模板市场规模呈现了波动,打破了铝模板规模只增不减的态势,也打破了铝模板企业“只进不出”的格局。市场的荡涤纳新既反映了激烈竞争的态势,也将行业推向更高层级的可持续健康发展轨道。

(三)政策推广力度不断加大与深入

住建部、全国各省、市已发布二十多项政策支持铝模板行业的发展。截止到2022年2月,全国已有住建部、浙江、江苏、山西、山东、青海等9省,10多个城市发布了推广铝模板的利好政策。

铝模板政策的配套与深化也逐步落实,广东、山西、四川、陕西等多地制定或更新了铝模板计价和定额的相关配套文件;对人工、材料、铝模板、销钉销片、脱模剂等进行造价精确测算。中国模板脚手架协会两会提案关于将“废旧建筑铝模板”纳入“资源综合利用产品和劳务增值税优惠目录”的建议,得到了财政部的积极回应。2022年1月,山西省骨干建筑企业评优标准中,铝模板应用为评选条件加分项。2022年1月,湖南省铝模板《高精度模板建设设计标准》取得阶段进展。其余各地施工工法、技术规范、科技成果等陆续推进完善。

政策的持续推动,引导了铝模板的市场需求转变。有力地促进了铝模板全产业链新型生态体系的形成,使铝模板更具多维度的竞争优势。

(四)原材料价格大幅飙升,稳健经营成为主流

2014年-2020年6月,是铝模板产量高速增长时期,铝锭价格均值长期位于12500-14500元/吨之间。

2021年1-10月,铝锭价格几乎呈连续大幅上涨态势,受国际大宗材料上涨,全国限电,能效双控等因素影响,不断突破1.8万,2万,2.2万,2.4万的心理关口,国家分四批投放28万吨储备铝。铝锭价格高企和大幅波动促使铝模板市场增资观望态势成为主流,形成了暂时观望到不断涨价,大幅涨价更谨慎投资的循环预期。原材料价格上涨使铝模板企业扩张投资流动资金需求加大、生产成本上涨,由于租金价格下调、经营风险加剧、有限利润被吞噬,助推了行业企业的稳健经营策略和产业格局的重构。

(五)铝模板技术应用与创新快速发展

面对复杂递增的建筑工程需求,铝模板日益体现出技术适应性强,精密度高的特点。铝模板在中高层住宅渗透率不断攀升,同时以多种型式广泛施工于超高层、整体模架平台、液压爬升模板、爬架爬模一体化、综合管廊、装配式建筑一体化施工等领域,助推了多个项目中国建造品质升级。

铝模板全产业链技术向着高质量、高端化逐步迈进,集成优势高,特色鲜明的产业体系正在形成。大型铝模板型材挤压技术;铝模板自动上料、锯切、冲孔、铣槽、机器人焊接技术,再生铝熔铸生产一体化技术;脱保一体膜技术(脱模效果、耐久性提升显著)、涂膜覆膜技术;租赁管理软件,编码、识码体系;铝模板压铸体系、构配件压铸件等,抛丸技术、高压清洗技术等;整形翻新等;施工现场专用工具,传送、清理、涂刷一体化等;BIM设计体系,有限元受力分析,检测技术等;诸多技术细节都有着新的研发亮点。

二、市场调研分析

(一)铝模板企业地区分布情况

本次调研企业共100余家。从调研企业来看,建筑铝合金模板企业主要集中在长三角、珠三角地区,其中:东北地区占比6%,华北地区企业占比15%,华东地区企业占比26%,中南地区企业占29%;西北地区企业占比16%,西南地区企业占比8%。

(二)铝模板企业产销类型分布

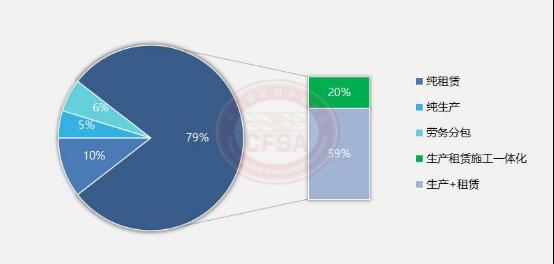

调研企业中,纯生产销售型铝模板企业占比5%,纯租赁企业占比10%,纯劳务分包占比6%。生产租赁一体化企业占比79%,其中,20%的铝模板企业同时开展生产+租赁+劳务分包等业务,59%的企业仅开展生产+租赁的业务。铝模板企业生产、租赁加部分开展劳务经营一体化是行业典型特征。

(三)产品经营主要类型

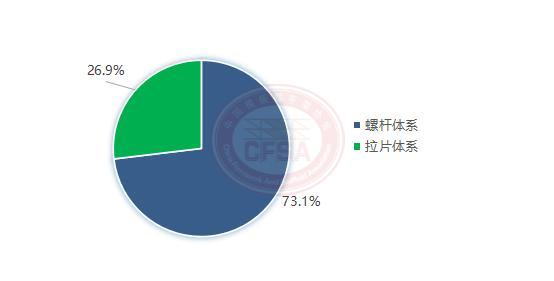

按照市场需求不同,约一半的企业同时经营有两种体系产品。整体看,螺杆体系仍占主流,占比73.1%,拉片体系占比26.9%。

(四)铝模板销售平均价格

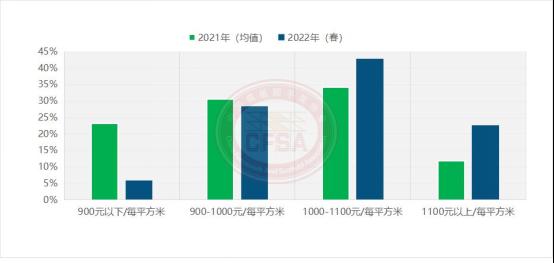

受2021年度铝锭价格创7年来历史最高值的影响,铝模板销售价格显著上涨。市场均价(不含税)提升至2021年的900-1100元之间。由于产品类型用料不同,时间统计离散性影响,产品质量,结款方式等影响,价格差异适用于宏观参考。当前,900元/㎡以下仅占比6%,900-1000元/㎡占比29%,1000-1100元/㎡占比43%,1100元以上/㎡占比22%。销售交易量显著下降。

(五)铝模板(旧板)租赁价格

由于市场的遇冷,租赁价格竞争极为激烈,出现了历史性的地位。其中,400元以下/㎡占比4%,400-500元/㎡占比61%,500-600元/㎡占比35%。450元-550元之间构成了价格主体区间。

(六)2022年(春)铝模板企业经营运行态势

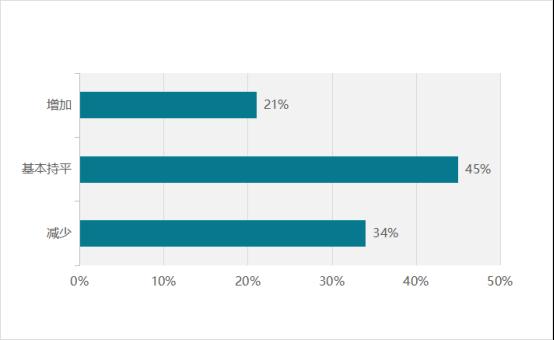

1、2022年1-2月企业的总体经营情况与去年同期对比

铝模板市场仍处于平淡时期。其中,21%的企业新签合同订单较去年同期增加,45%企业的新签订合同订单较去年同期持平,34%订单减少。数据仅反映参与调研企业情况,企业经营订单下滑形势严峻。

2、存货数量较去年同期

从铝模板库存指数与新订单指数关联分析来看,42%的企业存货数量较去年同期有所增加,45%的企业存货数量较去年同期持平,13%的企业存货数量较去年同期相比减少。

3、回款难度同期对比

房地产市场的低迷,使铝模板租赁回款形势进一步艰难,74%的企业表示回款难度增加,较去年进一步大幅攀升,16%的企业表示与去年基本持平。

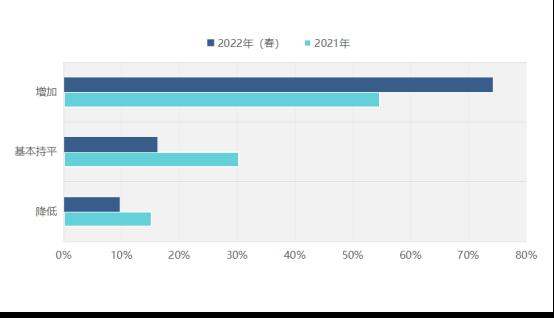

4、2022年铝模市场预测

本次调研对2022年度铝模板行业发展进行了整体预测。

仅23%的企业对铝模市场经营前景看好;高达52%的企业认为铝模板经营难度很大,不太乐观;25%的企业表示行业将平稳发展。

利润和投资回报率预测方面。45%的企业认为利润微薄,投资回报率低,竞争使行业利润被快速吞噬。

行业竞争态势预测方面。78%的企业认为,未来两年,竞争将更为激烈,有更多企业陆续退出。

索氏体不锈钢模板

铸铝模板、不锈钢模板、镁合金模板预测方面。23%的企业认为其技术将不断成熟,有可能小范围占领局部的市场。例如不锈钢模板进展迅速,铝框组合式模板不断发展,已在碧桂园等企业、安徽等地多个项目成功应用。

(七)镁合金模板与新/旧铝模板置换模式

镁合金模板重量约为15kg/㎡,比铝合金模板轻1/4,轻量化具备安装拆卸和运输等优势。镁模板压铸成型效果较好,压铸成本更低,便于反向改进设计和性能优化。在山西、安徽等地的项目应用中,镁模板发现仍存在硬度、耐腐蚀等技术难点。2021年3月份之前,镁锭价格长期位于15000元/吨以下。而后价格持续攀升大涨,9月曾超过65000元/吨,当前价格位于4万元/吨左右。如果镁锭价格能回落到合理区间,有望在更多项目得以应用。

镁合金模板

在铝模板租金价格高点时期,新/旧铝模板置换模式取得较大进展。再生铝节能优势突出,置换新铝模板具有产品精确度高,租金价格高等优势。随着租金价格的大幅下降,成本控制成为首要问题,微利时代也使新/旧铝模板置换模式发生着调整,例如置换周期延长,付款方式改变等等。标准件的置换不同企业有着不同维度的经营考量,但是非标件的置换是刚性的,在精细化管理的市场中,多种维度的选择对铝模板行业是整体利好。

三、铝模板发展困境与挑战

(一)同质化现象严重,价格战愈演愈烈

铝模板材料趋同,制造工艺类似,设计趋同,以及企业战略趋同导致行业产品同质化严重,结构性内卷突出。

在铝模板中高速增长期,企业争相提高产能,抢占订单,依靠规模投资扩大覆盖,拉升市场占有率;在铝模板转入中低速发展阶段,面对房地产上游市场低迷,订单总量下降的背景,同质化使价格战不断加剧,愈演愈烈,西北等个别地区已经出现低于400元的报价。铝模板的隐形成本是巨大的,重复租赁缺少抵扣税,票据贴息等损耗巨大,扣除产品折旧、整形翻新,资金贷款,物流管理等成本,企业几乎接近亏损边缘。

靠降价赢得短暂竞争优势的策略注定难以持续。同质化和极低的利润率,导致高质量的创新减缓,也使铝模板用户深层次的需求缺乏体系的因应研究。

(二)材料成本大幅飙升,铝模板企业承压负重

在国际大宗材料价格上涨,疫情管控,国内碳达峰、碳中和的背景下,限煤限电限产等政策外部效应内化为生产成本,推高铝模板材料价格大幅上涨。当前各种铝模板回报率测算基数,大多依据铝锭1.4-1.5万元原材料价格核算。2021年5月以来,铝锭均价位于2万元以上,10月,铝锭最高价格高达约24240元/吨。

由于铝模行业竞争激烈,租金价格不增反降,上游价格不能传导到下游,铝模板行业利润挤压严重,产业链内部利润绝对值下降,各板块重新分配,回报周期大大延长。

这也倒逼大多数铝模板企业选择保持可控规模,非标以旧换新,适度增量;模板市场本来即是百花齐放,多种并存的激烈红海市场。当铝模板价格过高,将面临着其它模板的极大竞争压力,当铝模板回报率过低,将抑制投资、租赁各方的投资热情。同期,也有极小部分铝模板企业转型,选择在价格高点,废铝1.6~2万期间,抛售资产,逐步退出市场。

(三)结算难,回款难,项目延期、逾期普遍

回款难,结算难的行业痛点,在2021年更显得尤为突出。一方面,下半年房市遇冷,房企暴雷,债务违约,融资、回款明显下降,房企付款放缓,拖欠严重,向总承包商,分包商不断传导;另一方面,项目开发节奏显著放缓,铝模板合同迟迟不能推动,项目烂尾、延期、逾期非常普遍。

调研发现,尽管铝模板企业已经采取了各种方式筛选优质客户,向国有企业,大型地产商倾斜,向优质一二三线城市聚集,对中小房产企业提高首付等措施,但是合同按时履约率仍然偏低。在预付款、进度款、结算款等各个环节均存在拖欠现象,施工完成后,结算率60%-70%甚至更低较为普遍。

四、铝模板2022年度展望与建议

(一)我国铝模板长期前景仍然看好

从长期来看,国内经济稳健的增长、递进的城市化进程、技术更新有序升级等因素给予了铝模板发展坚实的利好基点。2021年,我国常住人口城镇化率达到64.72%,与发达国家80%的平均水平相比,未来几年城镇化新增的住房需求仍然有较大的发展空间。

我国铝模板的中高层市场渗透率来到30%左右,有的发达城市中高层渗透率已超过50%,随着铝模板认知率的进一步提升,各地的市场占有率数据仍将不断攀升。一二线,三四线城市的经济发展阶段不同,铝模板仍将存在逐步递进,长期博弈的过程。

碳达峰、碳中和既是共建绿色美丽世界的要求,也是人类命运共同体的大国担当。“双碳”背景下,市场对建筑模板体系绿色减排提出了更高的要求,铝模板契合“双碳”的诸多升级需求,具备高强度、高精度、轻量化、绿色无锈,垃圾减排等优势;同时,铝模板已经形成8千万平米左右的存量市场,基本可以实现再生铝的行业内循环。标准板300次的高周转循环,加上非标板再生铝0.23吨低碳排放;再次,铝模板免抹灰,节约大量的水泥,年减少CO2排放上百万吨;铝模板粉尘排放量低,现场环境优越。

装配式建筑中铝模板的占比不断攀升,预制构件的连接节点设计铝模板效益优化越来越好,多数铝模板企业装配式建筑项目利润率超过均值,且前景呈上升趋势。因此,铝模板的一时低迷是暂时的,长期向好态势不变。

(二)铝模板2022年度展望

从铝模板市场形势来看,2022年市场走势呈稳健回暖,前低后高的态势。很难再现2021年跌宕起伏,热冷交替的情况。2022年政府工作报告指出,“稳字当头,稳中求进”,慎重出台收缩政策的方针指引下,市场节奏将稳健运行,大开大合得以避免。

受基数和疫情冲击等影响,铝模板市场预测一季度增速位于低点,市场平淡筑底;二、三季度增速逐季上升,铝模板行业整体回暖,四季度增速有所回落,全年形势呈倒V型增长。

2022年的铝模板市场积极回暖因素有:

一是住房市场的多重利好提振,稳预期、稳外资、稳发展,因城施策,支持满足购房合理需求,公积金贷款提升,房贷利率下调,商贷审核放松.......3月16日,财政部发声“年内不扩大房产税试点”,楼市回暖迹象已逐渐显现。全国多城购房需求热度持续上涨,房价陆续回调,楼市正在重拾信心,房企流动资金得以缓和,复产开工率显著提升;

二是优秀大中型房企的青睐,铝模板的认知度,熟悉度,渗透率,配套生态不断攀升。围绕绿色宜居、精益建造、品质提升等崭新理念,优秀房企更加注重建设标准、环境升级,科技赋能,铝模板将被优先择机推荐与使用;

三是跌宕过后,铝模板有望进入新的健康发展轨道。“一鲸落,万物生”,几年来,铝模板行业存在着“虚胖”的隐忧,较多的铝模板并没有投入到实际的项目中来,更多发挥着资产的用途。2022年,铝模板行业内部调整将进入后期阶段,这一轮的“瘦身健体”,大型企业让出的近千万平米铝模板市场容量,正被中坚的铝模板企业产品所替代。

四是铝模板配套资金的成本下降与机制日益完善。高启的原材料价格,低迷的租金报价,较低的市场回报率,抑制了新增产能的介入,使现有的市场格局呈现动态稳定迹象。规模渐成的成熟市场,数字化时代的信息精确对接,铝模板的重金属高金融属性,也易于吸引很多央企资金,民间资金的低息介入,为行业发展提供服务保障。

(三)价格战

铝模板及其配套的BIM设计,施工效果,施工环境,租赁模式等业态的兴起正在重塑建筑模架传统理念。铝模板高质量的精细化管理体现在采购、设计、制造、材料、人、物等方方面面。

铝模板带来了独特的机遇与价值,也带来了许多无法被详细统计的人工管理、安全、后续维护等其它效益。需求端的蓬勃发展表明,房企、总包、产业链各方都清楚铝模板的真正价值所在。

但是,价格战仍然愈演愈烈!中国模板脚手架协会年度调研中,69%以上的企业不同程度呼吁:由行业协会倡议减少恶意竞争,稳定市场价格!制定行业规则,加强价格管理!能否约束行业价格,能否约束拉低市场价的行为!可否试试价格联盟!完善市场秩序,规范租赁价格等等。

竞争是残酷的,在铝模板的微利时代,资本生产率和资产回报率持续降低,投资风险不断加大。协会积极倡导投标筑底价格,同行之间增强竞合;也将积极对接金融低息资金引流,对接法务团队做好回款、结算等行业利益保障。但企业生存、行业整体自律以及如何协同发展,价格、付款如何统一指导,铝模板产品规范、服务规范和管理规范如何建设等都存在着很多的挑战。

客观上讲,任何举措,都很难有效长久制约价格战。但管理学有三个全局观维度的思考可供铝模板探讨:①需要新增多少销量才能够与降价前利润相当;②价格战能否实现目标销售量?③如果其它铝模企业也跟进降价,会怎样影响?铝模板行业竞争的长期性、复杂性、艰巨性,很难精确判断,有时不得不被动跟进。然而,统计表明,折扣与销量并不必然关联。

竞争策略优化是一项极为复杂的能力与任务,要认知你的对手,选择你的战役,开辟新的战场,筹谋新的策略,深层次满足客户的需求,愿行业共同追求,铝模板高质量可持续发展的环境一定能够到来。

更多最新资讯

-

见新展,遇新机!坚美铝业精彩亮相2024成都建博会

-

家装“显眼包”!颜值与实用并存的哑口套,你了解吗?

-

“十四五”国家重点研发计划课题“遮阳与保温性能独立调节透明围护结构研发与应用示范”启动会暨实施方案论证会顺利召开

-

贝克洛连续9年,荣获“房建供应链企业TOP500首选供应商”

-

齐力澳美通过回收铝Intertek-RCV认证

-

恒力泰挤压机事业部乔迁之喜!

-

广东广源铝业有限公司荣获多项重量级荣誉

-

全铝工业风打造!狮山镇党校“坚美园”揭牌

-

拥抱变化,重新出发丨赛福智能装备管理团队50KM徒步活动

-

“再造一个新凤铝”,进度怎么样了?

-

喜讯丨精益求精创佳绩,天津艾隆在伟业集团成功投槽!

-

国际权威认证!天津艾隆获得邓白氏注册认证

粤公网安备 44060502002114号

粤公网安备 44060502002114号